Je vais commencer par une vérité qui va en surprendre beaucoup. Pour établir un plan financier, il n’est pas nécessaire d’être comptable public. Vous n’avez pas besoin d’un master en finance à HEC. Il n’est pas non plus nécessaire d’avoir 15 ans en gestion financière dans un grand groupe…

Seulement, avant de commencer à créer votre plan financier (compte de résultat, bilan, prévision de trésorerie…), je préconise une petite rentrée scolaire pour bien comprendre les différentes bases de la comptabilité.

A voir aussi : Les dernières évolutions du financement des entreprises : Ce que vous devez savoir

Ce sont les notions que vous modélisez dans votre plan financier et surtout celles que vous allez exposer devant :

- Partenaires

- Banquiers

- Fournisseurs

- Investisseurs

- Actionnaires

- Comptoirs

- …

D’où le importance de maîtriser ces différents agrégats pour ne pas se perdre lorsque vous parlez à l’un de ses différents acteurs.

A découvrir également : Maximisez votre efficacité avec l'expertise comptable

Allez, reprenons les cours avec un court cours sur les deux éléments clés de la comptabilité : le compte de résultat et le bilan !

Plan de l'article

1- Concepts de base de la comptabilité

Personnellement, j’ai toujours eu un peu peur de la comptabilité pendant mes années de collège.

C’est aussi une notion qui tend à ne pas être intéressante quand on n’est pas un expert en la matière.

Mais ce n’est pas une fin en soi. Vous verrez que les notions que vous devez connaître ne sont pas si compliquées.

Et s’intéressant à lui, il devient immédiatement plus amusant que lui On dirait que !

Commençons par revenir à la vraie définition de la comptabilité.

La comptabilité est une obligation légale qui vise à transcrire et à enregistrer de manière quantifiée et justifiée les actions ou flux d’une société à travers deux documents comptables principaux : le compte de résultat et le bilan.

Le plus souvent, la comptabilité est effectuée par un expert-comptable (comptabilité, validation du plan d’affaires, etc.).

Attention, l’expert-comptable n’est pas obligatoire. Tout dépend de votre structure juridique. Si vous travaillez dans une petite entreprise, par exemple, vous n’en aurez pas nécessairement besoin.

En tant que microentrepreneur, indépendant ou indépendant, vous êtes soumis à une comptabilité simplifiée . Vous pouvez donc effectuer votre propre comptabilité en toute transparence grâce à des outils de comptabilité gratuits tels que Tiime AE.

En revanche, le comptable est fortement recommandé dans certains cas, par exemple pour les PME. Lorsque votre projet est sur le point de mûrir, je vous recommande de faire appel à un comptable pour avoir une base saine.

2- Comprendre le compte de revenu

Le compte de résultat est un document comptable qui représentera les revenus et les dépenses de votre entreprise pour une période donnée (exemple classique : du 1er janvier 2020 au 31 décembre 2020).

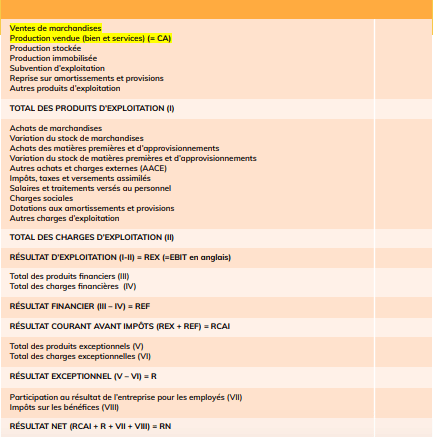

La différence entre ces deux postes (recettes et dépenses) est égale au revenu net . Voici la dernière ligne de votre compte de résultat qui ressemble à ceci :

Ce compte de résultat peut être négatif (perte) ou positif (bénéfice). Ce résultat dépendra de votre modèle d’affaires, du niveau d’activité rencontré au cours de la période, du niveau des charges… Bien entendu, l’objectif de toute entreprise est d’être rentable.

Au cours de l’année N (par exemple 2019), l’entreprise a atteint 50 000 euros de chiffre d’affaires.

Pour produire ces chocolats, il faut des matières premières, de l’eau, de l’électricité, de la main d’œuvre, un local… Tous ces frais atteignent 30 000 € pour l’année 2019.

Conclusion : La société a réalisé un bénéfice net de 20 000€ (revenus — dépenses = bénéfice).

L’objectif du compte de résultat est de visualiser les performances réalisées par une entreprise sur un an. Ce document est utile pour plusieurs publics :

- L’entreprise, pour analyser les performances et les comparer aux années précédentes.

- L’administration fiscale, pour connaître les bénéfices réalisés par l’entreprise.

- Actionnaires et autres investisseurs potentiels, pour connaître la rentabilité de la performance de l’entreprise.

a) Charges fixes

Toujours dans cette approche de l’apprentissage des concepts clés, il est très important de tenir compte de la distinction entre les charges fixes et variablesvariables .

Une charge représente un coût supporté par l’entreprise.

Dans ce cas, nous restons dans le contexte du compte de résultat. Comme nous l’avons vu précédemment, il existe différents types de charges. Parmi les plus connues, je peux citer : la paie, les locations, la publicité,…

Pour bénéficier d’une meilleure vision et d’une analyse plus détaillée de notre activité, ces postes seront classés en deux catégories : fixe (ou structurel) et variable (ou opérationnel).

Cette distinction est essentielle pour bien gérer votre entreprise sur le long terme et déterminer les indicateurs de performance financière (tels que les seuils de rentabilité, par exemple, que nous examinerons lors du prochain cours financier sur le blog de LiveMentor).

Et c’est très facile à comprendre !

La charge fixe, comme son nom l’indique, est une charge qui ne bouge pas . Il ne sera pas nécessaire de varier en fonction du chiffre d’affaires réalisé. Il peut s’agir de coûts de certification, de frais comptables et bancaires, d’assurance, de location, d’électricité…

Normalement, pour un salaire, que je gagne 10 000 ou 100 000 euros de chiffre d’affaires, mon salaire ne changera pas (charge fixe).

En revanche, pour le transport de marchandises, je vais faire appel à un prestataire logistique qui me facturera. Si je ne vends pas non, mon fournisseur de logistique ne me facturera pas parce qu’il n’aura rien à transporter. Alors que si je vends 10 000 €, mon fournisseur de services me facturera une somme plus importante. Par conséquent, cette charge varie à la hausse ou à la baisse en fonction de notre niveau d’activité (charge variable).

Seules les dépenses d’exploitation, c’est-à-dire les dépenses nécessaires au cycle d’activité actuel de l’entreprise, sont affectées par cette différenciation (fixe et variable). Les charges financières et exceptionnelles ne sont pas inquiétantes.

Petite précision sur la paie : les postes de « support » dans des fonctions telles que le marketing, la finance… seront considérés comme des charges fixes. En revanche, les articles de « production » seront considérés comme des frais variables.

b) Les différents éléments qui composent le compte de résultats

La vente de marchandises la production vendue = chiffre d’affaires généré par l’entreprise.

Production stockée = Différence entre la quantité de stock enregistrée entre le début et la fin d’un exercice.

Production fixe = Immobilisations créées par une entreprise indépendante (exemple : construction d’une machine à hamburger).

Subventions de fonctionnement = aide financière accordée par l’État ou par les autorités public.

Recouvrement pour amortissement et provision = Différence entre les dotations réalisées sur un an et la valeur d’amortissement réelle d’une immobilisation.

Autres revenus = Produits qui ne sont pas liés à la vente et qui ne peuvent pas être considérés comme des produits financiers ou exceptionnels.

Revenu total = somme de tous les éléments marqués d’un « * » (I).

Achats de marchandise = Achats de produits destinés à l’entreprise (cafetière).

Variation du stock de marchandises = Différence entre le stock final et le stock initial pendant la période N pour les achats de marchandises.

Achats de matières premières et autres fournitures = Achats nécessaires pour répondre aux besoins de production des produits de l’entreprise (chocolat noir). Ces produits font partie du produit final.

Variation du stocks de matières premières et de fournitures = Différence entre les stocks finaux et initiaux au cours de la période N pour les achats de matières premières.

Autres et frais externes = Achats de biens qui ne peuvent pas être stockés (eau, énergie), locations, voyages, primes d’assurance…

Impôts, taxes et paiements similaires = Paiements obligatoires à l’État, aux autorités locales, aux autorités publiques…

Salaires et salaires payés ou personnels = Rémunération versée au personnel de l’entreprise et aux travailleurs indépendants travaillant pour l’entreprise en échange du travail effectué.

Charge sociales = Dépenses liées à la rémunération de la masse salariale et aux diverses indemnités et primes allouées.

Dotations a amortissement et provisions = Montant de la perte de valeur subie sur une immobilisation corporelle au cours du cours du temps (usure). Cela permet de répartir les achats de biens (machines, ordinateurs, etc.) sur plusieurs années en fonction de la durée d’utilisation du bien.

#Autres frais d’exploitation = Publicité, commissions revendeurs, voyages professionnels…

Total des dépenses d’exploitation = Somme de tous les éléments marqués d’un « # » (II). Il s’agit de toutes les dépenses nécessaires au cycle d’activité actuel de l’entreprise.

Bénéfice d’exploitation (I — II) = résultat opérationnel total — Total des charges d’exploitation.

Total des produits financiers (III) = Intérêts perçus par une entreprise à travers les différents investissements réalisés par les investisseurs (actions, titres d’investissement, etc.).

Dépenses financières totales (IV) = Remboursements de ressources financières (capital) empruntées à des tiers (banques).

Résultat financier (III — IV) = Revenus financiers totaux — Dépenses financières totales.

Bénéfice courant avant impôts = résultat opérationnel résultat financier.

Total des produits exceptionnels (V) = recettes inhabituelles qui n’ont rien à voir avec le cycle de fonctionnement normal d’une entreprise (amendes aux clients, dons,…).

Total des dépenses exceptionnelles (VI) = Dépenses inhabituelles qui n’ont rien à voir avec le cycle opérationnel normal d’une entreprise (amendes, frais liés au licenciement, pénalités de retard de paiement,…).

Bénéfices exceptionnels (V — VI) = Total des revenus exceptionnels — Total des dépenses exceptionnelles.

Part des bénéfices de l’entreprise pour les salariés (VII) = Redistribution d’une partie des bénéfices réalisés par une entreprise aux salariés (obligatoire pour les entreprises comptant au moins 50 employés).

Taxe sur le revenu (VIII) = Inscrivez l’état d’une partie des bénéfices réalisés par une entreprise. Aussi appelés impôts sur les sociétés, ils sont obligatoires chaque année pour toutes les entreprises présentes sur le sol français.

Résultat net = (Résultat d’exploitation résultat financier résultat exceptionnel) — Impôt sur le résultat.

Le principe du compte de résultat est toujours le même (résultat — dépenses) et va bien au-delà du simple calcul du « chiffre d’affaires — dépenses de production ».

Le compte de résultat prend absolument en compte tous les types de revenus et de dépenses pour fournir une analyse beaucoup plus détaillée des finances d’une entreprise et comprendre les variations d’une année à l’autre.

3- Comprendre le bilan comptable

Celui-ci est un peu plus complexe à définir. Contrairement au compte de résultat, dans lequel on peut voir la modélisation de l’activité d’une entreprise au cours d’une période, le bilan représente une photographie de l’activité à un moment précis.

Normalement, si nous regardons cette même période (du 1er janvier 2020 au 31 décembre 2020), le bilan au 31 décembre 2020 ne représentera pas tous les flux de votre entreprise au cours de l’année 2020, mais une capture d’écran de ce que nous avons à la fin de l’année.

Je me souviens encore de ma réaction lorsque j’ai entendu pour la première fois de ma vie, le mot photographie qui est sorti de la bouche de mon professeur de comptabilité à la DUT.

Je n’avais aucune idée de ce qu’il entendait par ce terme.

J’allais sortir mon iPhone pour prendre une photo discrète, ce fameux tableau qui représentait le bilan.

Lorsque vous parlez à des gens comme Mehdi, vous voyez rapidement la comptabilité d’un autre œil.

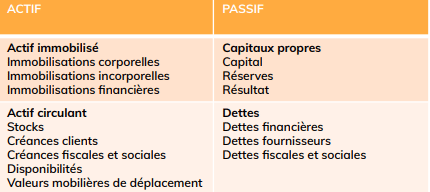

En fait, le bilan n’est qu’une transcription de ce que vous possédez (le actif) par rapport à ce que vous devez (le passif).

Son modelage ressemble à ceci :

Les actifs de votre entreprise représentent ce que vous possédez : vos immobilisations (corporelles, intangibles et financières), vos stocks, votre patrimoine, vos comptes clients, votre trésorerie…

Les passifs représentent vos dettes en général : ce que vous devez payer à vos fournisseurs, à vos employés, à l’État (impôts et dettes sociales), à vos prêts bancaires…

Important : L’actif et le passif de votre bilan doivent toujours être les mêmes ! Sinon, le solde est déséquilibré et vous savez déjà qu’il y a eu un problème de calcul.

En général, le bilan et le compte de résultat sont représentés pour une année de 12 mois. Le modèle classique veut que cette année de 12 mois soit du 1er janvier au 31 décembre de la même année « N » .

D’autre part, en fonction de votre activité et saisonnalité, rien ne vous empêche d’avoir ce qu’on appelle un exercice comptable décalé (par exemple, du 1er juillet au 30 juin).

Prenons généralement l’exemple d’un site de commerce électronique qui commercialise des fans portables. Logiquement, ce site connaîtra un pic d’activité pendant la période chaude de l’été et pourra donc décider de clôturer son exercice comptable en hiver, lorsque l’activité sera plus faible.

Les différents éléments qui composent le bilan

Colonne des actifs (à gauche)

Immobilisations = éléments corporels, incorporels ou financiers que l’entreprise possède et a l’intention de rester en activité pendant une longue période.

Immobilisations corporelles = équipement, machines, bâtiments, meubles… Nous pouvons les toucher.

Actifs incorporels = brevets, commerce, logiciels internes… vous ne pouvez pas y toucher.

Immobilisations financières = filiales, capitaux investis dans d’autres entreprises, garanties, prêts accordés…

Actifs courants = éléments financiers et matériels détenus par l’entreprise et dont le but n’est pas d’y rester longtemps (moins qu’un cycle économique de N).

Inventaire = ensemble de produits destinés à être commercialisés par l’entreprise dans le cadre de son activité ou à être utilisés dans le processus de fabrication des produits finaux vendus.

Créances clients = ce que vos clients vous sont dus (paiement en 30 jours, paiement échelonné…).

Créances fiscales et sociales = ce que l’État vous doit (exemple le plus courant : lorsque la TVA déductible de l’entreprise dépasse la TVA perçue).

Disponibilité = il s’agit de votre trésorerie globale. Ces disponibilités représentent la liquidité qui peut être mobilisée sur le compte bancaire du entreprise. Si votre flux de trésorerie est positif, l’entreprise peut utiliser cet argent pour investir dans de nouvelles innovations ou embaucher des profils intéressants, par exemple. En règle générale, une entreprise résiliente conserve toujours une partie de ses bénéfices pour l’injecter dans ses flux de trésorerie. Au fil des ans, il est intéressant de comprendre dans quelle mesure cette disponibilité varie.

Valeurs de voyage (VMP) = valeurs financières (actions) acquises par une entreprise qui présente un excédent de trésorerie. L’objectif de ces PGV est de faire croître cet excédent à court terme, avec des taux de rendement attractifs. Contrairement aux immobilisations financières, les VMP sont simplement destinées à rémunérer cet excédent de trésorerie sur une courte période tout en maintenant la possibilité de revendre rapidement ces actions pour récupérer les sorties de trésorerie des flux de trésorerie.

Colonne passive (droite)

Capitaux propres = ressources financiers détenus par la société (à l’exclusion des dettes). Ce capital correspond à des passifs fixes et peut être apporté directement par vous-même, par vos partenaires, par des investisseurs externes (levée de fonds) ou, dans certains cas, par financement participatif. Ces ressources financières permettent d’assurer le fonctionnement à long terme de l’entreprise et de rémunérer les différents actionnaires. Il s’agit de ressources stables et toujours disponibles, contrairement aux flux de trésorerie, qui peuvent varier rapidement en fonction des investissements de l’entreprise à un moment donné. Le capital est représentatif de la solidité financière à long terme d’une entreprise. Plus ils sont élevés, plus les risques liés aux paiements impayés sont faibles. Par conséquent, les investisseurs seront potentiellement plus enclins à investir des fonds dans l’entreprise.

Capital = montant d’argent détenu par l’entreprise. Une partie de ce capital représente le montant déposé dans le moment de la création de la société. Le capital social fait partie de la valeur nette des passifs.

Réserves = ressources financières correspondant aux bénéfices accumulés des années précédentes qui n’ont pas été redistribués aux actionnaires ni injectés dans le capital ou la trésorerie. Ces réserves jouent un rôle essentiel dans la stabilité financière d’une entreprise en cas de risques opérationnels.

Résultat = richesse créée au cours d’une période (résultat). Le résultat apparaît en passif dans la mesure où il n’a pas encore été redistribué (trésorerie, capital, actionnaires, salariés…) et constitue une ressource de financement pour l’entreprise. Il s’agit d’un indicateur important car il nous permet de mesurer la performance globale de l’entreprise.

Dettes = correspondent aux passifs courants. Les montants que vous devez à des tiers (banques, fournisseurs, État…) ne sont pas destinés à rester dans l’entreprise de manière durable. L’objectif est de rembourser le montant emprunté dès que possible.

Dettes financières = type de dette composé principalement de prêts bancaires et de contributions versées au compte courant du partenaire. Il s’agit d’argent dû à des banques ou à des partenaires (y compris vous) qui ont investi dans l’entreprise en tant que compte chèque associé.

Dettes fournisseur = l’argent que vous devez à vos fournisseurs pour l’achat de biens (avec la possibilité d’obtenir des délais de paiement plus ou moins longs).

Dettes fiscales et sociales = Argent dû à l’État (Trésor public), aux organismes publics ou aux employés de l’entreprise. Ces dettes fiscales et sociales peuvent être : les impôts sur les sociétés, la TVA impayée perçue, les cotisations sociales ou les salaires impayés.

C’est ainsi que la méthode de financement des projets par capital, la collecte de fonds ou le financement participatif (par exemple via Kickstarter ou Ulule), il est tout à fait possible d’utiliser la dette pour financer votre projet (plus risqué).

4- La différence entre le compte de résultat et le bilan

La grande différence entre le compte de résultat et le bilan est la suivante : le compte de résultat reconnaît les flux, tandis que le bilan se réfère aux actions, au développement des actifs de l’entreprise.

Pour comprendre la différence avec le compte de résultat, il propose de faire un petit cas pratique pour le rendre très clair pour tout le monde.

Prenons un exemple très classique : l’achat d’un ordinateur portable.

Supposons que vous ayez déjà établi une structure commerciale. Vous décidez d’aller chez Darty pour acheter un ordinateur portable que vous utiliserez dans votre entreprise. Vous demandez donc une facture au nom de votre entreprise.

C’est votre entreprise qui possède cet objet et qui sera utilisé pendant une période relativement longue (à partir de 2 jusqu’à 5 ans).

Nous considérons donc cet achat d’ordinateur comme un investissement qui devra être transcrit dans votre comptabilité et, plus précisément, dans votre bilan , tant en actifs qu’en passifs.

Dans la colonne Ressources (ce que vous possédez), un ordinateur représente une propriété, une usine et un équipement . Pour qu’un achat entre dans cette catégorie, il doit répondre à plusieurs critères :

- La valeur de l’article est généralement supérieure à 500 euros (sinon il s’agit d’un supplément)

- L’objet sera utilisé pendant une période relativement longue .

Concrètement, comment tout se passe ?

Imaginons que vous ayez acheté cet ordinateur pour 1 000 euros.

Par conséquent, vous allez introduire ces 1 000 euros dans vos actifs de bilan en tant qu’actif tangible .

Mais ce n’est pas fini. Certes, cet ordinateur vous donnera appartient maintenant. Par contre, vous avez quand même retiré de l’argent de votre caisse afin de financer cet investissement.

Par conséquent, il sera également nécessaire de retranscrire ces -1 000 euros dans les passifs (que vous devez) sur votre bilan.

Ce qui est intéressant ici, c’est que, pour le moment, nous constatons que ces flux n’affectent que le bilan de votre entreprise et non votre compte de revenus et de dépenses.

C’est étrange, n’est-ce pas ?

Cependant, lorsque vous achetez un ordinateur de 1 000 euros, vous avez tendance à penser que c’est 1000 euros de dépenses, n’est-ce pas ?

En fait, c’est un peu plus complexe que ça ! C’est exactement ce genre de choses qui ont tendance à me perdre en cours de comptabilité…

Voici la véritable explication :

En substance, l’ordinateur que vous venez d’acheter a été placé dans les biens immobiliers, les installations et les équipements (1 000 euros) et dans votre trésorerie (-1 000 euros). Jusqu’à présent, c’est logique.

Cette équipe dispose d’un durée de vie de 3 ans. Vous allez donc rembourser votre ordinateur pour une période de 3 ans.

Cela signifie que vous considérerez que chaque année pendant une période de 3 ans, ce PC perdra 1/3 de sa valeur.

La durée d’amortissement correspond à la durée de vie moyenne du bien que vous déterminerez (20 ans pour un bâtiment, 10 ans pour le mobilier, etc.). À savoir : le terrain ne peut pas être amorti parce que sa durée de vie utile est indéterminée.

Attention, c’est maintenant que toute la gymnastique se déroule entre le bilan et le compte de résultat ! Plus précisément, chaque année, vous y dépenserez cet amortissement (1/3 de 1 000 euros ou 333 euros) sur les dépenses, dans votre compte de résultat et plus précisément sur les allocations d’amortissement et de provisions.

Voici le processus :

1er janvier : Vous avez acheté votre ordinateur (1 000 euros) et vous êtes en intégrant cet investissement dans votre bilan.

31 décembre : Cela fait un an. Son équipe vaut toujours 1 000 euros sur votre bilan mais en fait, il aura perdu 333 euros.

Vous incluez ces 333 euros dans les dépenses de votre compte de résultat . Dans le même temps, vous réduirez la valeur de vos biens immobiliers, installations et équipements (l’ordinateur) de vos actifs de 333 euros.

C’est cette façon de procéder qui vous permettra de savoir si un investissement a porté ses fruits au fil du temps, ou même de générer ce que l’on appelle un retour sur investissement. La seule façon d’y parvenir est d’utiliser simultanément ces deux documents comptables.

Cet exemple classique permet de voir à la fois la différence et la synergie entre le compte de résultat et le bilan.

Prenons un deuxième exemple pour bien illustrer cette différence : la contribution au compte courant d’un associé.

Je pense que que cet exemple intéressera le plus l’un des lecteurs du blog LiveMentor !

En tant que fondateur de votre entreprise, vous avez la possibilité de contribuer de l’argent à votre entreprise (en tant qu’actionnaire), qui provient directement de vos fonds propres🙂 .

Vous pouvez ensuite vous auto-payer plus tard, lorsque votre entreprise a généré des flux de trésorerie positifs et que vous commencez à être suffisamment rentable.

Imaginons, par exemple, que vous souhaitiez contribuer 2 000€ à votre projet. Ces 2 000€ seront déposés sur le compte courant d’un associé.

Cette contribution financière ne correspond pas à une vente effectuée par votre entreprise ou à une charge. Nous ne le retrouverons donc pas dans votre compte de résultat, mais dans votre bilan !

Pourquoi ?

Tout simplement parce qu’il s’agit d’une dette que l’entreprise devra rembourser à son actionnaire et non pas une charge.

Vous venez ? injectez 2 000 euros dans le flux de trésorerie de votre entreprise pour financer un nouveau projet, par exemple.

Dans le même temps, la société devra restituer cet argent à l’actionnaire qui a versé les 2 000 euros, en l’occurrence à vous dans ce cas !

Si vous avez bien compris le processus, c’est un élément qui se trouve du côté passif de votre bilan, dans la partie des dettes financières de votre entreprise.

Comme vous l’avez compris, le bilan vous permet de synthétiser la situation financière globale d’une entreprise, en détaillant la richesse accumulée par l’entreprise depuis sa création. Il fournit des informations clés aux différentes personnes qui le consultent (investisseurs, banques, fournisseurs…) sur les ressources de l’entreprise et leur utilisation. Il s’agit d’un indicateur clair de la santé financière globale de votre entreprise.

Le compte de résultat vous permet de visualiser les performances d’une entreprise sur une année N en comparant les années précédentes. À la fin de l’année N, le compte de résultat est associé au bilan, c’est une obligation légale pour toute entreprise de permettre la transparence des informations avec des tiers. En revanche, contrairement au bilan, il joue un rôle plus important en tant qu’outil de gestion quotidien essentiel qu’en tant que document d’information destiné à des tiers.

La présentation de ces documents comptables constitue également un élément de différenciation. Le compte de résultat cherche à obtenir le résultat de la différence entre les revenus et les dépenses. Toutefois, le bilan cherche à atteindre un équilibre entre l’actif et le passif de l’entreprise.

Visuellement, ce n’est pas la même chose non plus ! Le bilan comporte deux colonnes différentes (active à gauche et passive à droite), tandis que le compte de résultat comporte une seule colonne avec un système de soustraction pour obtenir le résultat net.

C’est tout, cet article touche à sa fin. Encore une fois, l’objectif n’est pas de devenir un expert comptable, mais de ne pas se perdre à parler directement avec un comptable, un investisseur potentiel, un banquier ou vos associés.

En tant qu’entrepreneurs, nous considérons souvent la comptabilité comme un casse-tête chinois. Beaucoup souffrent du fameux syndrome du garage .

Si vous rencontrez des problèmes avec votre voiture, vous devez vous rendre au garage. Et c’est là que l’enfer commence si vous ne connaissez rien à la mécanique. Le mécanicien commencera à vous parler du joint de culasse, de la transmission de bougie d’allumage intégrée, des pièces de rechange, de la courroie de distribution, de la viscosité de l’huile moteur… et ainsi de suite !

Bref, on ne comprend absolument rien de ce que le mécanicien nous dit et on finit souvent par être battu…

Malheureusement, la même chose se produit parfois avec les compteurs.

Enmêlez votre cerveau en parlant avec vous sur l’excédent brut d’exploitation, la comptabilité des coûts d’exploitation, les besoins en fonds de roulement, les passifs transitoires, le ratio de liquidité, etc.

Habituellement, lorsque vous lancez votre projet, tout commence à s’accélérer après un certain temps. Tout vous tombe dessus en même temps. Il faut donc commencer par apprendre les choses vous-même, sans cadre spécifique. La comptabilité fait partie de cet apprentissage commercial. En changeant votre façon de voir les choses et en recherchant les bonnes ressources, vous commencerez à apprécier la comptabilité.